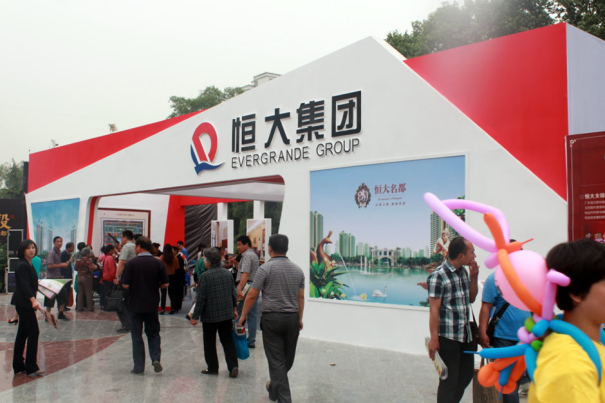

耗资360余亿 恒大持股万科逾14%

11月29日晚间,中国恒大集团在港交所发布公告称,董事会宣布,从11月18日截至11月29日,公司透过其附属公司在市场上及透过大宗交易收购共50983万股万科A股,连同之前收购,公司于本公布日期共持有15.53亿股万科A股,占万科已发行股本总额约14.07%。截至本公布日期,本收购及前收购总代价为362.73亿元。

"一则价值高达121亿元的大宗交易出现在了万科身上,根据目前的资料显示,接盘方无悬念的应该是恒大,但究竟是谁卖的呢?要论可能性,宝能的嫌疑最大!"

又到了年末,万科A的剧情又来了,这画风还真是这么的熟悉。今日收盘后,交易所公布了一项大宗交易数据,万科二字凸显其中。

根据数据显示,万科A今日出现3笔巨额大宗交易,累计成交金额高达121亿元,成交数量为44044万股,约占万科总股本的3.99%,成交价格为27.50元(较今日收盘溢价逾5%),买方营业部均为国泰君安广州黄埔大道营业部。

接盘方大概率为恒大

从121亿元、4亿股这两个数字来看,存在交易的可能只有三方、即华润、宝能和恒大;而华润持有万科多年,抛售万科的概率几乎为零。因此,交易双方只可能是恒大与宝能。依稀记得在恒大入住万科之际,就有传出恒大有意接手宝能手中万科的股权。

从此次买方的营业部来看,是来自国泰君安广州黄埔大道营业部。需要一提的是,万科A8月4日、8月12日、8月15日、8月16日龙虎榜数据,买入榜单前五名中,国泰君安证券股份有限公司广州黄埔大道证券营业部曾出现了2次;而恒大集团与最近的国泰君安证券股份有限公司广州黄埔大道证券营业部距离不足100米。

另外,此前恒大刚刚于11月23日完成对万科的二次举牌,因此,在半年之内无法抛售万科的股票。另外,恒大此前因短线操作梅雁吉祥还曾被证监会约谈批评。

保监会方面表示,针对恒大人寿股票投资中的“快进快出”行为,保监会约谈了恒大人寿主要负责人,明确表态不支持保险资金短期大量频繁炒作股票,指出恒大人寿应深刻反省短期炒作股票对保险行业及保险资金运用带来的负面影响,要求恒大人寿应秉承价值投资、长期投资和稳健投资原则,牢牢把握保险资金运用服务主业、服务经济社会发展和服务供给侧结构性改革等国家战略的方向,加强资产负债匹配管理,做好保险资金运用整体规划,稳健审慎开展投资运作,防范投资风险。

由此来看,卖房绝对不可能是恒大,那么恒大只有可能是买方。若今日真为恒大出手扫货,则恒大持有万科的股份将超13.99%。那么,剩下的宝能,只能扮演的卖方的角色了。

宝能把万科抛了?

因为万科,姚振华的财富大涨;也因为万科,宝能的盈利高达200多亿元。可以说,宝能即使未能最终如愿获得万科A的控制权,也不吃亏;更何况,当初姚振华就曾表示,入住万科就是为了财务投资。

前些日子,宝能血洗南坡A事件还历历在目。前海人寿火速敲定南玻A董事长、CEO、董事会秘书3大关键岗位后,原董事长曾南为代表的核心管理层集体辞职震惊市场。

截至11月17日,南玻A在近1年内离职的董事、副总裁、董秘、独董等总计15人, 11月15日以后离职10人,董事长、CEO、财务总监、四位副总裁、两位独董及一位董秘。南玻A自己培养的核心管理层离职人数约占一半。这种现象在此前南玻A历史上前所未见。

此番剧情更像是万科A的参照,宝能不受万科管理层的待见已是事实,如若宝能执意入住,最终的结果也将大概率是王石带领管理层走人,若真以这种两败俱伤局面收场,无论是对万科、还是对宝能自身来说,都将是一种损失。更何况,作为有国企背景的万科来讲,另一位大股东华润也绝对不希望出现这样的局面。

另外,宝能持有万科的时间已经长达1年之多,而举牌的主力资金都来自于前海人寿的万能险。根据资料显示,前海人寿举牌万科的成本在80亿元,到期兑付的压力或许也将会成为宝能抛售万科的理由。

但有一点需要注意的是,宝能曾在7月5日完成对万科的第五次举牌,也就是说,宝能目前是有6个月的交易限制,如果宝能选择此番通过大宗交易转让股份,那么其收益将会计入公司的未分配利润之中。

当然,市场之中还有一种说法是证金公司减持。

根据此次卖出方的席位显示,分别为中信证券北京复外大街证券营业部、中信证券北京总部证券营业部、中信证券北京复外大街证券营业部,上述营业部卖出股份数分别为2.43亿股、1.72亿股和2518.15万股。其中,中信证券北京总部证券营业部为证金公司四大“御用营业部”之一。三季度末,证金公司持有万科A3.19亿股。

总而言之,沉寂多日的万科股权之争,或许又将会以今日的大宗交易为导火索,展开新一轮进展。